【第1問】

次の各文章((1)~(30))を読んで、正しいものまたは適切なものには〇を、誤っ ているものまたは不適切なものには✕をしなさい。

(1) 税理士資格を有しないファイナンシャル・プランナーが、顧客に対して、所得税の医療費控除について法律の条文を基に一般的な説明を行う行為は、税理士法に抵触する。

⇒✕(一般的な説明なので税理士法には抵触しません)

(2) 労働者災害補償保険の適用を受ける労働者には、1週間の所定労働時間が20時間未満のアルバイトやパートタイマーは含まれない。

⇒✕(労災は全ての労働者が含まれます)

(3) 老齢厚生年金に加給年金額が加算されるためには、原則として、老齢厚生年金の受給権者本人の厚生年金保険の被保険者期間が20年以上なければならない。

⇒〇

(4) 国民年金基金の掛金の額は、 加入員の選択した給付の型や加入口数によって決まり、 加入時の年齢や性別によって異なることはない。

⇒✕(掛金は加入時年齢や性別によって異なります)

(5) 住宅金融支援機構と民間金融機関が提携した住宅ローンであるフラット35の融資金利は固定金利であり、その利率は取扱金融機関がそれぞれ独自に決定している。

⇒〇

(6) 生命保険の保険料は、純保険料および付加保険料で構成されているが、このうち純保険料は、予定利率および予定死亡率に基づいて計算される。

⇒〇

(7) こども保険(学資保険)において、保険期間中に契約者(=保険料負担者)である親が死亡した場合、一般に、既払込保険料相当額の死亡保険金が支払われて契約は消滅する。

⇒✕(保険料が免除され、祝金等が発生します)

(8) 自動車損害賠償責任保険(自賠責保険)では、被保険者自身が単独事故でケガをした場合、その損害は補償の対象とならない。

⇒〇

(9) スーパーマーケットを経営する企業が、店舗内に積み上げられていた商品が倒れ、 顧客の頭にぶつかってケガをさせ、顧客に対して法律上の損害賠償責任を負うことによって被る損害は、施設所有(管理)者賠償責任保険の補償の対象となる。

⇒〇

(10) 医療保険に付加される先進医療特約において、先進医療給付金の支払対象とされている先進医療は、療養を受けた時点において厚生労働大臣によって定められているも のである。

⇒〇

(11) 日本銀行の金融政策の1つである公開市場操作(オペレーション)のうち、国債買入オペは、日本銀行が長期国債(利付国債)を買い入れることによって金融市場から資金を吸収するオペレーションである。

⇒✕(資金を供給します)

(12) 株式投資信託の運用において、個別銘柄の投資指標の分析や企業業績などのリサーチによって投資対象とする銘柄を選定し、その積上げによりポートフォリオを構築する手法を、ボトムアップ・アプローチという。

⇒〇

(13) 債券の信用格付において、B(シングルビー)格相当以上の格付が付された債券は、 一般に、投資適格債とされる。

⇒✕(BBB格相当以上が投資適格債となります)

(14) オプション取引において、他の条件が同じであれば、満期までの残存期間が短いほど、プレミアム(オプション料)は高くなる。

⇒✕(プレミアムは低くなります)

(15) つみたてNISA(非課税累積投資契約に係る少額投資非課税制度)において、上場株式は投資対象商品とされていない。

⇒〇

(16) 個人が国内において支払を受ける預貯金の利子は、原則として、20.315%の税率により所得税および復興特別所得税と住民税が源泉徴収等され、課税関係が終了する。

⇒〇

(17) 上場株式を譲渡したことによる譲渡所得の金額の計算上生じた損失の金額は、確定申告をすることにより、不動産所得や事業所得などの他の所得金額と損益通算することができる。

⇒✕(損益通算はできません)

(18) 所得税において、納税者の2022年分の合計所得金額が1,000万円を超えている場合、 2022年末時点の年齢が16歳以上の扶養親族を有していても、扶養控除の適用を受けることはできない。

⇒✕(所得制限はありません)

(19) 給与所得者が所得税の住宅借入金等特別控除の適用を受ける場合、その適用を受ける最初の年分については、年末調整の対象者であっても、確定申告をしなければならない。

⇒〇

(20) 所得税において、青色申告者に損益通算してもなお控除しきれない損失の金額(純損失の金額)が生じた場合、その損失の金額を翌年以後最長で5年間繰り越して、翌年以後の所得金額から控除することができる。

⇒✕(最長で3年となります)

(21) 不動産の売買契約において、買主が売主に解約手付を交付した場合、売主は、買主が契約の履行に着手するまでは、受領した解約手付を買主に返還することで、契約の解除をすることができる。

⇒✕(倍額手付となります)

(22) 借地借家法において、定期建物賃貸借契約(定期借家契約)では、契約当事者の合意があっても、存続期間を1年未満とすることはできない。

⇒✕(定期借家契約では1年未満も可能です)

(23) 建築基準法において、建築物が防火地域および準防火地域にわたる場合、原則とし て、その全部について防火地域内の建築物に関する規定が適用される。

⇒〇

(24) 「居住用財産を譲渡した場合の3,000万円の特別控除」は、自己が居住していた家屋を配偶者や子に譲渡した場合には、適用を受けることができない。

⇒〇

(25) 土地の有効活用方式のうち、一般に、土地所有者が土地の全部、または一部を拠出し、 デベロッパーが建設資金を負担してマンション等を建設し、それぞれの出資比率に応じて、土地や建物に係る権利を取得する方式を、建設協力金方式という。

⇒✕(等価交換方式となります)

(26) 死因贈与は、贈与者が財産を無償で与える意思を表示することのみで成立し、贈与者の死亡によって効力を生じる。

⇒✕(贈与者と受贈者の意思が関与します)

(27) 個人間において著しく低い価額の対価で財産の譲渡が行われた場合、原則として、 その譲渡があった時の譲受財産の時価と支払った対価との差額に相当する金額について、贈与税の課税対象となる。

⇒〇

(28) 協議分割は、共同相続人全員の協議により遺産を分割する方法であり、その分割割合については、必ずしも法定相続分に従う必要はない。

⇒〇

(29) 相続税額の計算において、 遺産に係る基礎控除額を計算する際の法定相続人の数は、 相続人のうちに相続の放棄をした者がいる場合であっても、その放棄がなかったものとしたときの相続人の数とされる。

⇒〇

(30) 相続税額の計算において、「配偶者に対する相続税額の軽減」の適用を受けるためには、その適用を受けることにより、納付すべき相続税額が算出されない場合であっても、 相続税の申告書を提出しなければならない。

⇒〇

【第2問】

次の各文章((31)~(60))の( )内にあてはまる最も適切な文章、語句、数字またはそれらの組合せを1)~3)のなかから選び、その番号を選びなさい。

(31) 一定の利率で複利運用しながら一定期間経過後に目標とする額を得るために必要な毎年の積立額を試算する際、目標とする額に乗じる係数は、( )である。

1) 減債基金係数 2) 年金現価係数 3) 資本回収係数

⇒1

(32) 雇用保険の基本手当を受給するためには、倒産、解雇および、雇止めなどの場合を除き、原則として、離職の日以前( ① )に被保険者期間が通算して( ② )以上あることなどの要件を満たす必要がある。

1) ① 1年間 ② 6カ月 2) ① 2年間 ② 6カ月 3) ① 2年間 ② 12カ月

⇒3

(33) 国民年金の付加年金の額は、65歳から老齢基礎年金を受給する場合、( )に付加保険料に係る保険料納付済期間の月数を乗じて得た額である。

1) 200円 2) 300円 3) 400円

⇒1

(34) 確定拠出年金の個人型年金の老齢給付金を60歳から受給するためには、60歳到達時の通算加入者等期間が( )以上なければならない。

1) 10年 2) 15年 3) 20年

⇒1

(35) 貸金業法の総量規制により、個人が貸金業者による個人向け貸付を利用する場合の借入合計額は、原則として、年収の( )以内でなければならない。

1) 2分の1 2) 3分の1 3) 4分の1

⇒2

(36) 国内で事業を行う生命保険会社が破綻した場合、生命保険契約者保護機構による補償の対象となる保険契約については、高予定利率契約を除き、( ① )の( ② ) まで補償される。

1) ① 既払込保険料相当額 ② 70%

2) ① 死亡保険金額 ② 80%

3) ① 責任準備金等 ② 90%

⇒3

(37) 収入保障保険の死亡保険金を一時金で受け取る場合の受取額は、一般に、年金形式で受け取る場合の受取総額( )。

1) と同額である 2) よりも多くなる 3) よりも少なくなる

⇒3

(38) 地震保険の保険金額は、火災保険の保険金額の( ① )の範囲内で設定することになるが、居住用建物については( ② )、生活用動産(家財)については1,000万円が上限となる。

1) ① 30%から50%まで ② 3,000万円

2) ① 30%から50%まで ② 5,000万円

3) ① 50%から80%まで ② 5,000万円

⇒2

(39) 普通傷害保険(特約付帯なし)において、一般に、( )は補償の対象となる。

1) 国内旅行中の飲食による細菌性食中毒

2) 海外旅行中に階段を踏み外して転倒したことによる骨折

3) 脳梗塞により意識を失って転倒したことによる骨折

⇒2

(40) 歩行中に交通事故でケガをし、加害車両の運転者が加入していた自動車保険の対人賠償保険から受け取った保険金は、所得税において、( )とされる。

1) 一時所得 2) 雑所得 3) 非課税所得

⇒3

(41) 景気動向指数において、有効求人倍率(除学卒)は、( )に採用されている。

1) 先行系列 2) 一致系列 3) 遅行系列

⇒2

(42) 表面利率(クーポンレート)2%、残存期間4年の固定利付債券を額面100円当たり105円で購入した場合の最終利回り(年率・単利)は、( )である。

なお、税金等は考慮しないものとし、計算結果は表示単位の小数点以下第3位を四捨五入してい る。

1) 0.71% 2) 0.75% 3) 0.79%

⇒1

※(2+〔(100-105)/4)/105✕100=0.7142…

⇒0.71%

(43) 株式の投資指標のうち、ROEは、当期純利益を( )で除して求められる。

1) 売上高 2) 総資産 3) 自己資本

⇒3

(44) 為替予約を締結していない外貨定期預金において、満期時の為替レートが預入時の為替レートに比べて( ① )になれば、当該外貨定期預金の円換算の利回りは( ② ) なる。

1) ① 円高 ② 高く 2) ① 円安 ② 高く 3) ① 円安 ② 低く

⇒2

(45) 預金保険制度の対象金融機関に預け入れた( )は、預入金額の多寡にかかわらず、その全額が預金保険制度による保護の対象となる。

1) 決済用預金 2) 譲渡性預金 3) 定期預金

⇒1

(46) 固定資産のうち、( )は減価償却の対象とされない資産である。

1) ソフトウエア 2) 土地 3) 建物

⇒2

(47) 所得税における、一時所得に係る総収入金額が500万円で、その収入を得るために支出した金額が250万円である場合、総所得金額に算入される一時所得の金額は、( ) である。

1) 100万円 2) 125万円 3) 250万円

⇒1

※(500-250-50)✕1/2=100万円

(48) 所得税において、為替予約を締結していない外貨定期預金を満期時に円貨で払い戻した結果生じた為替差益は、( )として総合課税の対象となる。

1) 利子所得 2) 一時所得 3) 雑所得

⇒3

(49) 確定拠出年金の個人型年金の老齢給付金について、その全額を一時金で受け取った場合、当該老齢給付金は、( )として所得税の課税対象となる。

1) 一時所得 2) 退職所得 3) 雑所得

⇒2

(50) 所得税において、 納税者の合計所得金額が2,400万円以下である場合、基礎控除の額は、( )である。

1) 38万円 2) 48万円 3) 63万円

⇒2

(51) 土地の登記記録において、( ① )に関する事項は権利部(甲区)に記録され、 ( ② )に関する事項は権利部(乙区)に記録される。

1) ① 所有権 ② 抵当権 2) ① 賃借権 ② 抵当権 3) ① 賃借権 ② 所有権

⇒1

(52) 土地および家屋に係る固定資産税評価額は、 原則として、( )ごとの基準年度において評価替えが行われる。

1) 2年 2) 3年 3) 5年

⇒2

(53) 借地借家法における定期借地権のうち、( )は、居住の用に供する建物の所有を目的として設定することができない。

1) 一般定期借地権 2) 事業用定期借地権等 3) 建物譲渡特約付借地権

⇒2

(54) 農地を農地以外のものに転用する場合、原則として、( ① )の許可を受けなければならないが、市街化区域内にある農地を農地以外のものに転用する場合、当該転用に係る届出書を( ② )に提出すれば、( ① )の許可を受ける必要はない。

1) ① 都道府県知事等 ② 農業委員会

2) ① 農林水産大臣 ② 農業委員会

3) ① 農林水産大臣 ② 都道府県知事等

⇒1

(55) 固定資産税における小規模住宅用地(住宅用地で住宅1戸につき200㎡以下の部分) の課税標準については、当該住宅用地に係る固定資産税の課税標準となるべき価格の ( )の額とする特例がある。

1) 2分の1 2) 4分の1 3) 6分の1

⇒3

(56) 相続時精算課税の適用を受けた場合、特定贈与者ごとに特別控除額として累計 ( ① )までの贈与には贈与税が課されず、その額を超えた部分については一律 ( ② )の税率により贈与税が課される。

1) ① 2,000万円 ② 25% 2) ① 2,000万円 ② 20% 3) ① 2,500万円 ② 20%

⇒3

(57) 「直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税」の適用を受ける場合、贈与税が非課税となる金額は、受贈者1人につき最大( )である。

1) 1,000万円 2) 1,500万円 3) 2,000万円

⇒1

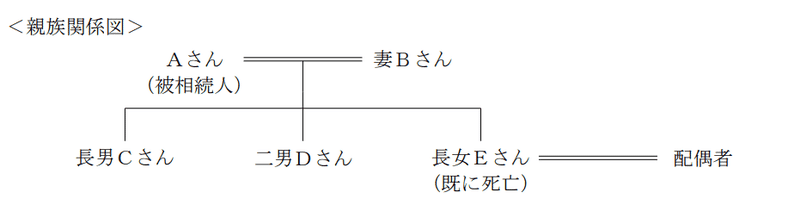

(58) 下記の<親族関係図>において、 Aさんの相続における長男Cさんの法定相続分は、 ( )である。

1) 3分の1 2) 4分の1 3) 6分の1

⇒2

(59) 相続税の申告書の提出は、原則として、その相続の開始があったことを知った日の 翌日から( )以内にしなければならない。

1) 4カ月 2) 6カ月 3) 10カ月

⇒3

(60) 2022年9月7日(水)に死亡したAさんが所有していた上場株式Xを相続により取得した場合の1株当たりの相続税評価額は、下記の<資料>によれば、( )である。

<資料>上場株式Xの価格

2022年7月の毎日の最終価格の月平均額 1,180円

2022年8月の毎日の最終価格の月平均額 1,200円

2022年9月の毎日の最終価格の月平均額 1,200円

2022年9月7日(水)の最終価格 1,190円

1) 1,180円 2) 1,190円 3) 1,200円

⇒1