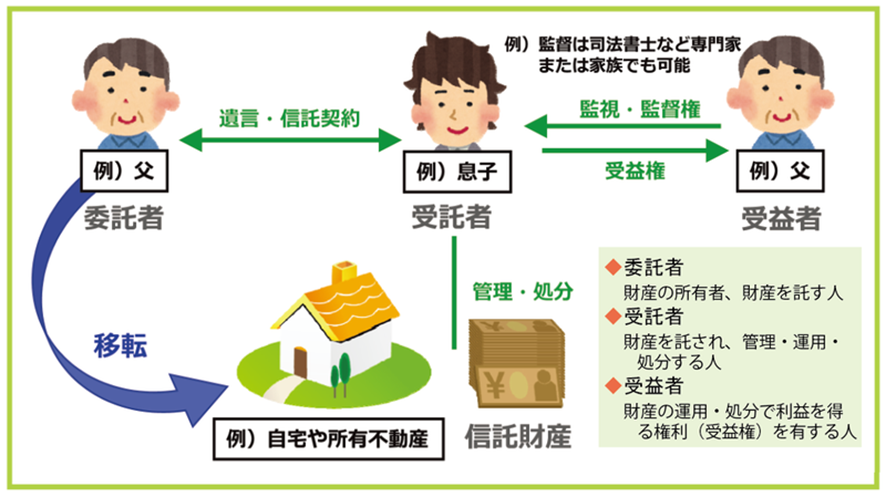

信託の一例

下記の画像が、一番単純な信託の例となります。

委託者・受益者は、父親(本人)になり、息子さんは、受託者となります。

では、具体的に何をすれば良いのでしょうか?

それは、ライフプランニングやリタイアメントプランニングをすれば良いのです。

その中で、ご自身やご家族の将来など後々のことを考えて頂く。

そして、相続対策の武器として家族信託制度を使い、二次相続まで準備をしておきます。

私たちファイナンシャルプランナー(FP)は、あくまでコーディネーターとしての役割に徹しております。

また、家族信託の組成につきましては、行政書士・司法書士・税理士・弁護士の先生に依頼をすることとなります。

役割と致しまして、信託の組成は行政書士の先生(または司法書士・弁護士の先生)が行い、公証役場にて公正証書を作成致します。

次に、税務面に関しましては、税理士の先生がサポートを致します。

最後に、不動産登記(信託の登記)につきましては、司法書士の先生が行います。

なぜ、公正証書を巻かないといけないのか?

POINT1:任意後見契約が公文書での契約を義務付けられている

※後々の財産分与などの紛争を防止するためです。

つまり、言わゆる争続(あらそうぞく)を防ぐためです。

POINT2:信託口口座(信託を管理する為に必要な財産を管理する口座)を開設しないといけない

※公正証書の作成が必須条件となっています。

ですが、どこの銀行でも信託口口座が作成できるとは限らないのです(⇦ここが大事)。

POINT3:信託契約書の原本が公証役場で保管される

※紛失や盗難に遭った際のリスクを回避するためです。

また、公正証書は再発行が可能です。

家族信託のデメリット

1:信託の組成に費用がかかる

2:税務申告が必要

3:節税対策となる訳ではない

家族信託のメリット

1:委託者が認知症や要介護状態になっても資産凍結を防ぐことができ、受託者が財産の管理や処分ができる

2:委託者の思いを代弁することができ、遺産分割協議の必要が無くなる場合がある

3:親なき後の問題が解決できる

代表者からのコメント

例えば、相続対策は家族信託・任意後見制度・遺言の3点セットで乗り切るのが、1番効果的です。

また、遺言は財産の行方だけでなく付言事項において、相続人に対して感謝の気持ちを表すことができます。

次に、任意後見制度になりますが、家族信託には身上監護権が無いです。

だから、何かあったとき施設に入所させようとしても無理があります。

以上から、任意後見制度を活用しておいた方が良いと思われます。

最後になりますが、家族信託は万能薬ではありません。

その辺りを良く吟味してから契約をされるのがお勧めです。